【家計簿公開】令和3年12月の収支記録|FIRE達成までの道のり

手取り20万円台前半でFIREを目指すモブリーマンの家計簿公開です。

本格的にブログ、SNSなどの配信を行うため、残業ゼロを目標にしており収入は厳しいですが、めげずに頑張っていきます。

因みに先月は以下のページをご覧ください。

では早速、令和3年12月の収支の状況を見ていきましょう!

1 今月の収支金額

まずは今月の収入金額、その収入の振り分け状況、実際の支出金額を順番に紹介していきます。

1-1 今月の収入金額と振り分け状況

・今月の手取り金額=256,539円

※株の売買益や配当、その他の副業収入は全て投資に回っているため含めていません。

また仕事の交通費も支給される定期代と相殺のため省略しています。

給料を毎月定額で各予算に振り分けて管理しています。

そのため毎月ここの数字の内訳は大きく変動しません。残業の増減によって多少、預金・投資以外の金額が増加します。

・食費(実費)=16,096円 ・固定費(実費)=1,281円 ・費目別預金=67,800円 ・その他(実費)=0円 ・預金、投資=171,362円

毎月ほぼ定額で均等にかかる固定費、そして詳細な予算建てが難しい食費やその他の費用についても実際の支出額をここに計上しています。

食費やその他の費用が多くなった場合は、費目別預金の娯楽系の費用から削り、逆に減って余ったお金は全て資産形成に直行です。

因みにその他の費用は費目の分類にない出費が発生した場合の費用で、そのようなイレギュラーな支出ほとんど発生しません。(郵送料とかくらい?)

今月から費目別預金に割く金額を減らしたので、預金に回す金額も増えました。

ついでに年末で仕事が忙しく、残業が増えたのもあって手取りが増えたので、その分も全て預金に回してます。

1-2 費目別預金の内訳

費目別預金の内訳は以下のとおりです。

月によって支出があったりなかったりするものはこのように財布分けして、毎月の負担を均等にするようにしています。

<娯楽系>

・アパレル、美容費=10,000円 ・交際費=5,000円 ・旅行、レジャー費=10,000円

<日用品系>

・日用品費(掃除用品等)=500円 ・移住、独立資金(引っ越し、家具・家電、初期費用等)=10,000円 ・サプリメント等(複数月にわたる大容量モノ)=12,000円 ・交通費=3,000円 ふるさと納税=6,200円

<その他>

・緊急費用(主に慶弔関係)=10,000円 ・母親の誕生日祝い費=1,000円 ・寄付=100円

ここ最近、服とかの支出が異常に多かったので戒めも込めてアパレルやレジャーに振り分けるお金を減らしました。

あとはそんなに大きな変動はないですかね。

1-3 支出の具体的な内訳

次に今月の支出額とその内訳を紹介していきます。

・今月の実支出額=58,174円

先月までとはまるで別人だな

これは今月、実際に支払いが発生した金額です。

今月使ったお金は以下のような感じでした。

・食費=16,744円 ・固定費=1,281円 ・アパレル、美容費=17,738円 ・交際費=5,540円 ・旅行、レジャー費=627円 ・移住、独立資金=5,990円 ・サプリメント費=7,611円 ・交通費=2,643円

先月までの異常な支出ブームが去り、一気に支出額が少なくなりました。

悲しいことに大した予定もなく、仲の良い友達とジムで合トレした後にご飯を食べに行ったのと、スウェットとパンツをメルカリで数着買ったくらいです。

昔は何かしてないと落ち着かないタイプでしたが、休日に1人で黙々と勉強やブログ作成をしてる時間にすごい充実感を感じるようになってきてます。

貯める力と稼ぐ力をつける意味では非常に好ましい変化ですね。

もちろんたまには友達と遊ぶのも良いですけどね!

2 支出コントロールとFIREの達成状況

最後にこれまでの積み上げについての報告です。

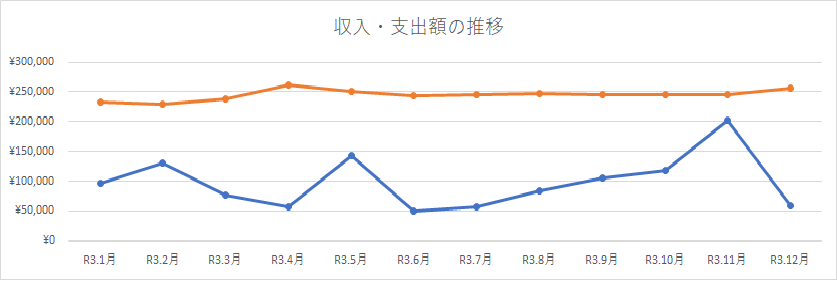

2-1 支出額の推移

これまでの実支出金額の推移は以下のとおりです。

単純に支出額だけの推移を表示するのではなく、収入額のグラフを表示して、その差を広げていくと成果が分かりやすいのでオススメです。

その他にも収入に対する実支出額の比率の推移をグラフにするのも良いかもしれません。

比較対象になる11月の支出が酷いので何とも言えませんが、かなり下がりました。

セルフグラフ法って言って心理学・脳科学的にも実証されているモチベーションを上げるのに有効な手法なんですよ!

グラフを上げないように慎重に支出していきます。

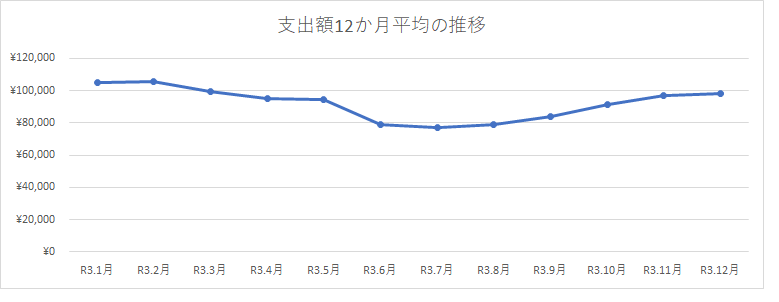

また長期的な支出の傾向を把握するために、直近12か月の支出額の平均値も計測しています。

FIREに必要な資産を計算するベースはこういう数字を使った方が実感に近くなるでしょう。

今月は支出がかなり減ったのに何で平均値上がってるの?

不思議に思われるかもしれませんが、今回の平均値の計算から外れた去年の12月が今月よりさらに1万円近く支出が少なかったんです。

このように期間の取り方によって数字が歪むので、統計的な数字の理解には注意が必要ですね。

これを見て思ったのは「1年の中で時期ごとの支出額に一定の規則性があるんじゃないかな?」ということ。

秋冬には服が欲しくなりますし、結婚式の時期もある程度決まってるので、予測するのに役立つかもしれません。追々やってみようと思います!

2-2 FIREの達成状況

月末時点での金融資産評価額ベースでのFIREの達成率は41.2%です。

今月はボーナスがあったので、大きめな一歩でした。(ボーナス減らされましたが…)

まだまだ長い道のりですが、複利の効果を活かせば資産形成のスピードは加速していくと考えられます。

つまりこれまでと同じ額を貯めるのに、これまでと同じ期間はかからないということです。

因みに資産額の推移はグラフにしないのか?と思うかもしれませんが、それはしないことにしています。

と言うのも株や投資信託などの金融資産は時々刻々と評価額が変動し、大きくマイナスに傾くこともあるからです。

モチベーションの維持も難しく、不安や焦りによって判断を誤る可能性もあります。

投資はあまり頻繁に成果を目にしない方が不合理な判断でお金を失う可能性が低くなります。

その点、家計収支の改善は確実で副作用なしに成果がモチベーションを生んでくれるのでオススメです。

まとめ

令和3年12月の家計簿公開でした。

まとめると以下のような感じです。

・収入金額=256,339円 ・実支出金額=58,174円 ・手取りに占める支出の割合=22.68% ・先月からの支出額の推移=71.16%減 ・12か月平均支出額=98,018円 ・先月からの支出平均の推移=1.26%増

本文中でも触れましたが、各月の支出額だけでなく過去半年とか12か月の支出額の平均値、その推移も計測しておくようにしましょう。

これは突発的で大きな支出によってモチベーションを挫かれないようにする意味で非常に効果的だからです。

支出の平均でも収入に占める支出の比率の平均でもいいので長期の目線での確実な減少に目を向けていきましょう。

長期的な支出額の推移・傾向を把握することはFIRE達成に真に必要な資産額を把握する上でも重要です。

Excelでの表の作り方は非常に簡単で、後は毎月の金額を記録するだけで済みます。

グラフが下降していくのを楽しんで見守りながら、一緒にコツコツと続けていきましょう!

来年はもっとFIREに向けて加速できるよう支出の見直しを頑張っていこうと思います。

皆さま良いお年を!

てなとこで。

次月の家計簿公開の記事はこちらからどうぞ。

ディスカッション

コメント一覧

まだ、コメントがありません